Rendite-Risiko Ranking 2024 | Investments in Wohnimmobilien nach Bodenbildung nun flächendeckend attraktiver

- Nach Preiskorrektur nun deutlich nachhaltigere Einstiegspreise bei Mehrfamilienhäusern

- Leipzig wie im vergangenen Jahr attraktivste Stadt

- Je nach Risikoprofil lassen sich verschiedene Städte in den Investmentfokus stellen. Hier finden sich neben Leipzig, Berlin oder München auch Hidden Champions, wie Darmstadt, Mannheim, Wuppertal oder Delmenhorst

- Das Ranking wurde um die Kategorie „Lebensqualität“ erweitert, ein immer wichtigerer Faktor für Wohnort- und Investmententscheidungen

- Belastungsquoten für Mieter und Käufer leicht gefallen

- Mieten bleibt bezahlbarer als Kaufen

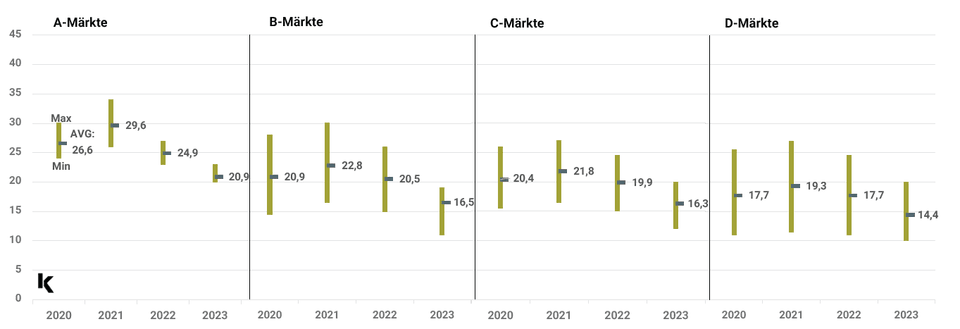

Ankaufsfaktoren Bestandsimmobilien, mittlere Lage, Spannbreite und Mittelwert

Rendite-Risiko Ranking erstmals um qualitative Faktoren zur lebenswerten Stadt ergänzt

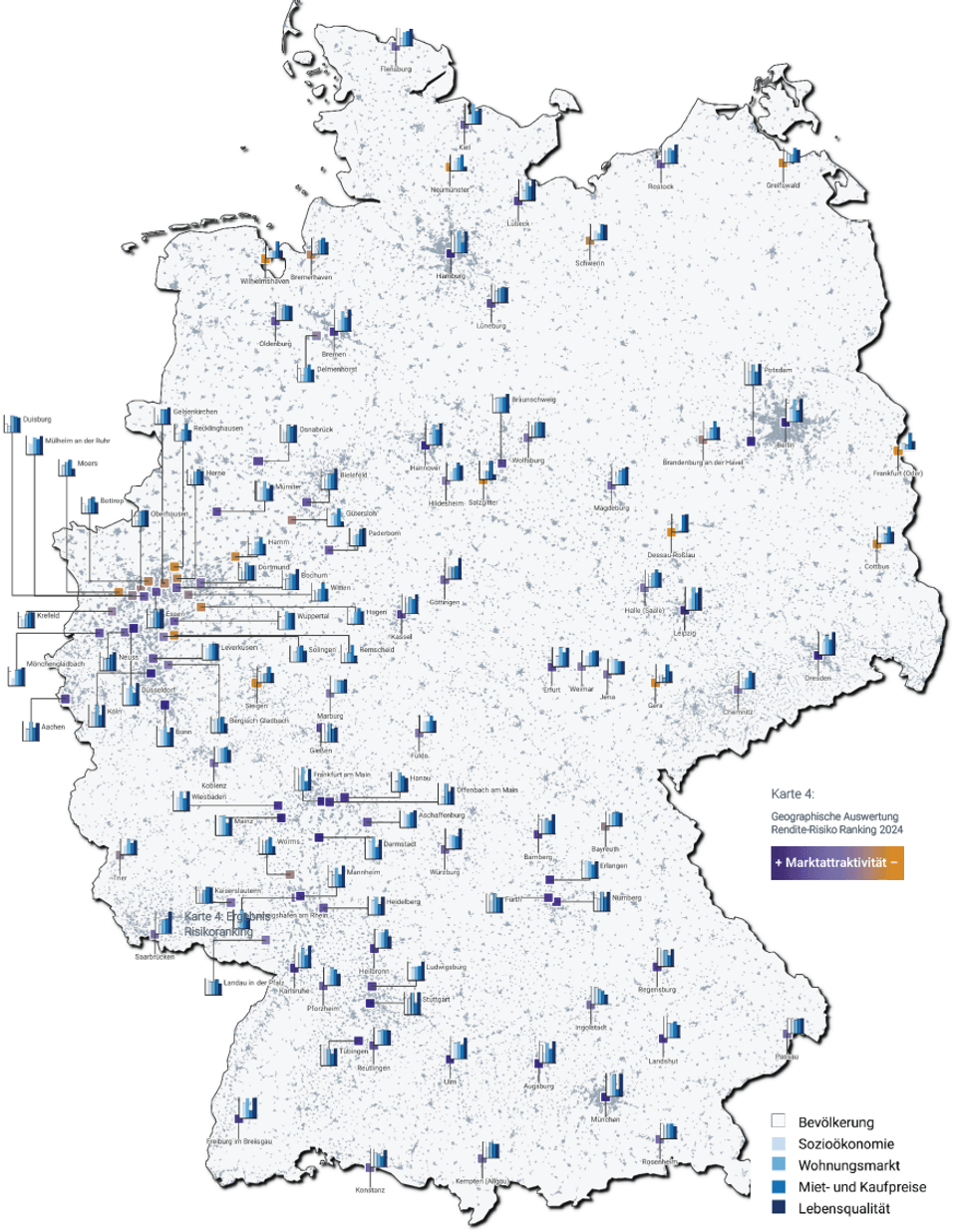

Erstmals sind in das Rendite-Risiko Ranking qualitative Faktoren eingeflossen, die abbilden, was Städte lebenswert macht. So sind die Möglichkeiten des Remote Workings für einige Teile der Bevölkerung relevanter geworden. Damit ergibt sich eine gewisse Unabhängigkeit vom Arbeitsstandort zum Wohnstandort. Neben den bekannten Indikatorengruppen – Bevölkerung, Sozioökonomie, Wohnungsmarkt und Entwicklung der Miet- und Kaufpreise – wurden daher qualitative Faktoren, wie die Versorgung mit Lebensmittelhandel, die Anzahl der Restaurants, Cafés und Bars, das Angebot an Grünflächen und das kulturelle Angebot im Rendite-Risiko Ranking 2024 ebenfalls berücksichtigt.

Durch die angepasste Methodik kommt es zu einiger Bewegung im Attraktivitätsindex des Rankings. So machen große Städte, wie Köln (#11, +5), Dresden (#12, +27), Essen (#40, +20), Bremen (#29, +32) und vor allem Berlin (#5, +14) einige Plätze gut. Im ersten Rendite-Risiko Ranking, vor zehn Jahren, lag Berlin noch auf Platz 36, hinter Städten wie Erfurt oder Kaiserslautern.

B- und C-Städte weiterhin attraktiv für Investoren

Der zweite Teil der Studie stellt der Attraktivität und dem Risiko der Städte die zu erwartende Rendite gegenüber. „So wird nicht nur die Qualität oder das Potenzial einer Stadt erhoben, sondern auch, was das kostet“, erklärt Holz. „Das ist aus Investorensicht im Grunde der ausschlaggebende Faktor.“ Auch in dieser Betrachtung sind Städte wie Leipzig, Berlin oder Stuttgart führend – allerdings nur für Investoren mit einer geringeren Risikobereitschaft. Mit ausgeprägterem Risikoprofil stoßen zunehmend Hidden Champions der zweiten und dritten Reihe, wie Darmstadt, Wuppertal, Erfurt oder Delmenhorst in die Liste der Investment Highlights hinzu.

Die Belastungsquote gemessen am Haushaltseinkommen ist im Vergleich zum Vorjahr sowohl auf der Mietseite als auch beim Kauf einer Wohnung leicht rückläufig. So muss im Durchschnitt 25,3 Prozent des Haushaltseinkommens für die Miete einer Bestandswohnung aufgebracht werden (2023: 28,3 %) und 31 Prozent beim Kauf einer Wohnung (2023: 35,4 %). Das liegt zum einen an den geringeren Nebenkosten und zum anderen an den gesunkenen Kaufpreisen.

Im Neubausegment sinken die Belastungsquoten auf durchschnittlich 31,5 % für Mietobjekte und auf 46,1 % beim Kauf einer Wohnung. Der nach wie vor hohe Wert liegt an den weiterhin hohen Baukosten und damit an den hohen Kaufpreisen pro Quadratmeter. „Trotz der jüngeren Entspannung bleiben Finanzierungskosten hoch. So kommt man in entsprechend hohe Belastungssphären. Das erklärt auch die Herausforderungen vieler Projektentwickler, denn Neubauwohnungen sind nur schwer leistbar“, so Holz.

Über das Rendite-Risiko Ranking

Lübke Kelber ermittelte für jede der 111 untersuchten Städte die individuelle Marktattraktivität und das inverse Standortrisiko. Dieses ergibt sich aus der Bevölkerungsentwicklung, den sozioökonomischen Bedingungen, dem Wohnungsmarkt sowie aus den aktuellen Miet- und Kaufpreisen der jeweiligen Stadt. Dieses Jahr wurden zum ersten Mal auch qualitative Faktoren – also was Städte lebenswert macht – miteinbezogen.

Aus dieser Betrachtung werden Risikozuschläge ermittelt, die neben einem generellen Zuschlag für „Immobilien“ dem risikofreien Zins angerechnet werden. So ergibt sich die empfohlene Mindestrendite, die am jeweiligen Standort erzielt werden sollte, um dessen individuelles Risiko adäquat einzupreisen. Der risikolose Zins von 2,5 Prozent entspricht der Rendite einer zehnjährigen Bundesanleihe. Für die dem Rendite-Risiko Ranking zugrunde gelegte Investitionsanalyse eines typischen institutionellen Investors wurde eine Eigenkapitalquote von 55 Prozent bei einem auf zehn Jahre fixierten Zins von 3,75 Prozent für das Fremdkapital angenommen. Bezogen auf die Differenz zwischen der von Lübke Kelber kalkulierten Eigenkapitalrendite und der empfohlenen, auf das Standortrisiko bezogenen Mindestrendite ergibt sich ein umfassendes Bild der attraktivsten Standorte für Wohnimmobilieninvestments in Deutschland.

Kontakt: mark.holz@luebke-kelber.de

Download: Rendite-Risiko Ranking 2024